恒大“三条红线”一条已经变绿,截至目前净负债率已降至 100% 以下。

今年3月31日,恒大发布2020年财报,其中有很多亮眼的数据,但关于降负债的表述格外引人注意。

恒大提出,计划2021年全年有息负债再下降1500亿元,年底有息负债从7165亿元降至5600亿元。

在很多人看来,这是一句给投资者树立信心的常规表述,没想到恒大在3个月后给出了一个出乎意料的答案。

恒大6月29日公布的数据显示,目前恒大有息负债约5700多亿元,与去年最高时的8700多亿元相比,大幅下降了约3000亿元。

对比之下,一目了然。在年报中,恒大的目标是年底将有息负债降至5600亿,从现在的数据看,提前半年完成了任务。

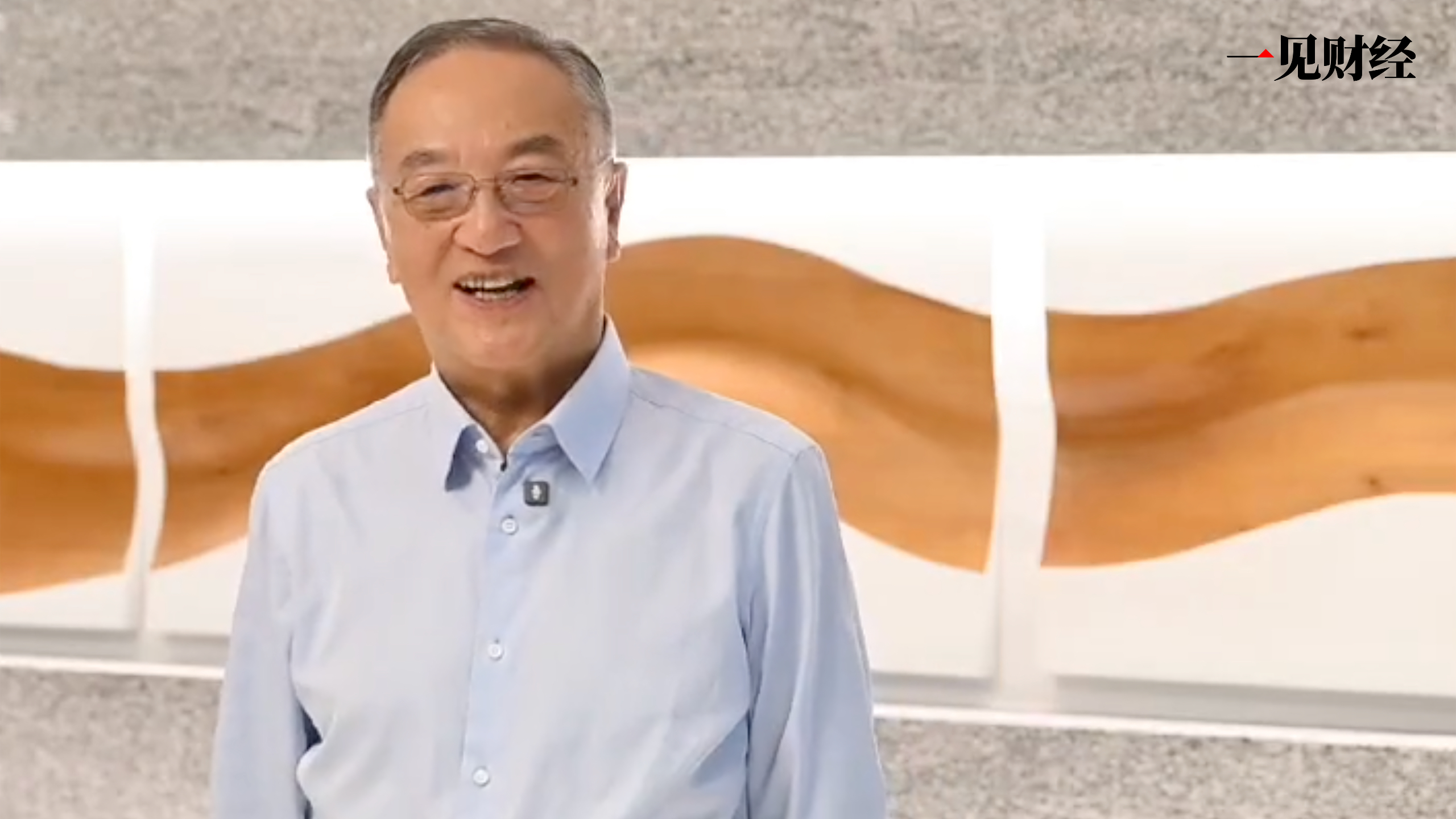

很显然,作为中国最大的地产商,恒大深知高负债的危害性,一见君注意到,在多次财报新闻发布会上,许家印都强调了“降负债”的重要性。

一年“减负”3000亿

2020年3月举行的恒大2019年全年业绩发布会上,许家印表示,恒大的有息负债每年要下降1500亿,未来三年要大降4500亿。

如今,仅过去一年时间就大降3000亿,成功实现本月初许家印在战略合作伙伴交流会上提出,到今年6月30日有息负债总额降至“5字头”的承诺。

和很多企业相比,恒大并不是债务马上到期时开始还债的,而是未雨绸缪,主动提前还债。

6月24日,中国恒大发布公告,已安排自有资金约136亿港元汇入债券还款账户,用以偿还今年6月28日到期的14.5亿美元债,以及所有境外美元债到期的应付利息近3亿美元,合计约17.5亿美元。

一见君注意到,刚偿还的美元债本息136亿港元,是恒大自去年3月以来累计归还的第7笔境外债券本息,合计约106亿美元(折合超823亿港币)。

可以看出,恒大不管干什么,一向都是大手笔,在处理债务问题上也是雷厉风行,说降就降。

去年10月13日,恒大提前偿还了两笔公司债,本息合计约132.53亿港元。

10月20日,恒大发布公告称,公司已提前偿还2020年到期的11%优先票据,折合121亿港元。当时,恒大提前一个多月将所有2020年到期债券偿还完毕。

值得注意的是,恒大还债的资金都来自于自有资金,没有做任何一笔发新还旧。

“提前”还债的底气

2020年8月,监管部门为控制房地产企业有息负债规模,对重点房企按“红-橙-黄-绿”四档管理,并设置了“三道红线”,具体为剔除预收款后的资产负债率大于70%;净负债率大于100%;现金短债比小于1倍。

按照监管要求,试点房企须在2023年6月30日前完成降负债目标。根据恒大2020年报,2020年末恒大的有息负债总额高达8700多亿元,且全部踩中“三道红线”。

为了符合“三道红线”监管要求,恒大在此前还发布了还债时间表:2021年6月30日,净负债率降到100%以下;2021年底,现金短债比达到1倍以上;2022年底,资产负债率降至70%以下,实现全部达标。

可以看出,恒大自己设定的目标和监管要求相比,提前了很多。许家印为什么敢设定如此激进的目标,本质上还是恒大有钱,有还债的底气。

一见君发现,恒大的底气主要来自于四个方面:

其一、努力回款

年报显示,自2020年3月底到今年3月底,恒大集团有息负债从8743亿元降至6740亿元。其中,2020年,恒大集团销售回款6531.6亿元人民币,全年销售回款率高达90.3%,较上一年提高12个百分点。

另据恒大一季度业绩简报显示,其“网上销售”的颠覆性营销革命持续发力,截至3月底公司实现销售额1465亿,增长23%,销售回款1133亿,增长55%。

6月1日,恒大发布的5月业绩公告显示,5月实现销售额638.6亿元,销售面积781.7万平方米,回款518.1亿元。截至5月底,恒大今年累计实现销售额2851.6亿元,销售面积3383.3万平方米,回款2507.4亿元。

许家印在业绩会上说:“只有实现销售额大增,才有更充足的回款,才有更加充足的现金流,才能大幅降低负债率。”

其二、土储优势

恒大年报数据显示:截至2020年12月31日,其土地储备项目共计789个,几乎覆盖全部一线以及经济发达且有潜力的城市。由于坚持不拿地王,恒大的土储性价比很高,其中一二线城市占比67%平均楼面价为2638元,而现在全国一二线城市房价早已破万,实际土储价值肉眼可见的高。

另外,恒大集团还拥有未入表的旧改项目约100个,大湾区78个(深圳55个)、太原8个、石家庄2个、郑州2个、其他城市10个,价值潜力巨大。

在这方面,恒大还是很有战略眼光的,“坚持不拿地王”一方面降低了恒大的土地持有成本;另一方面,在促销时,对购房者有比较大的让利空间,也有利于其加速回笼资金。

其三、多元化融资

在之前的文章中,一见君就多次说过,恒大能抗,其中一个很重要的原因就是投资方对恒大的信任。

自2020年3月以来的一年内,恒大集团股权融资合计888亿港元,主要包括:恒大物业引战235亿港元、上市募资140.8亿港元,恒大汽车两次配股300亿港元,中国恒大配股43亿港元,恒腾网络出售股份6亿港元,房车宝引战163.5亿港元。

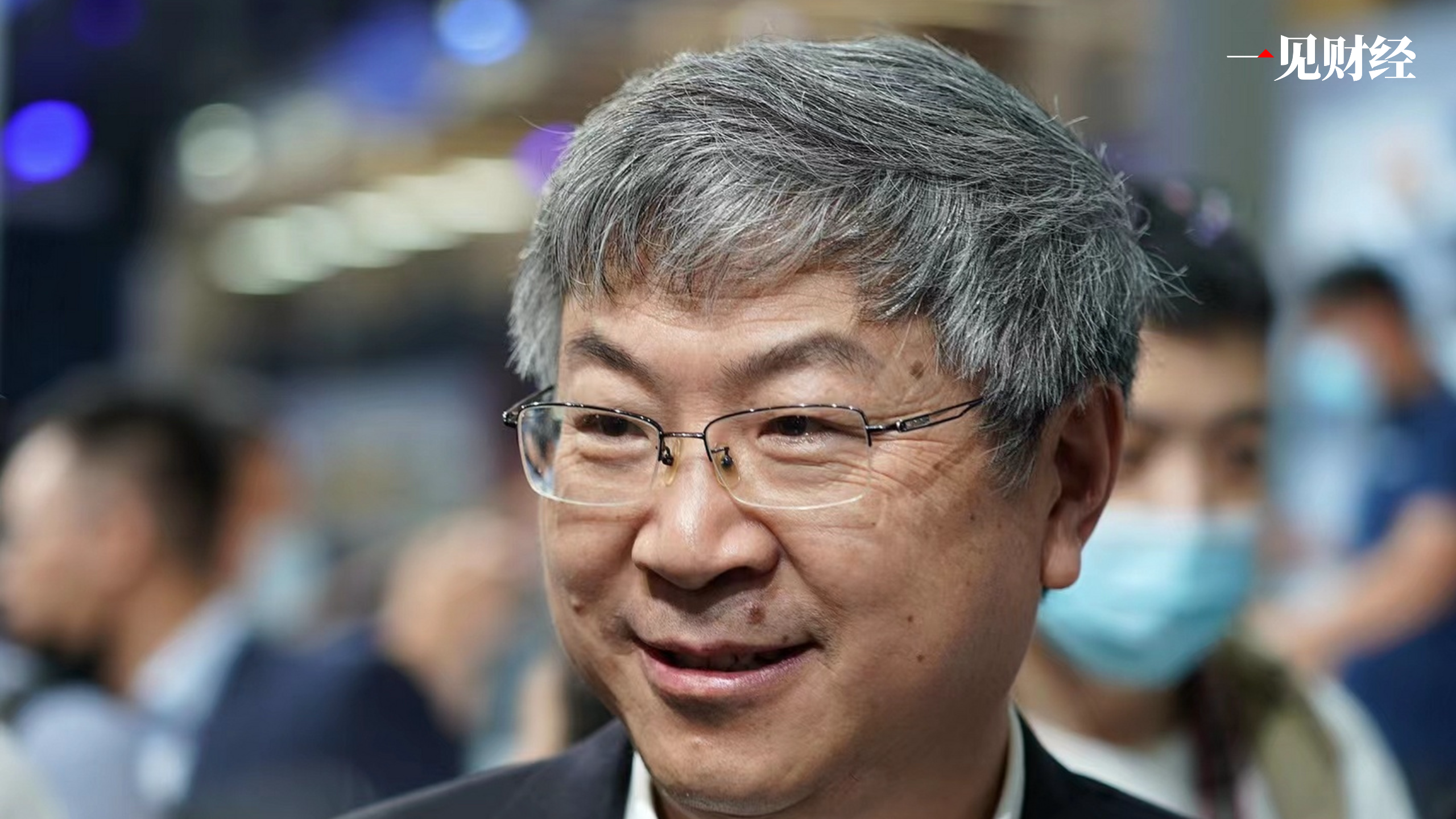

2020年中期业绩会上,恒大集团总裁夏海钧透露:“下一步公司还会陆续地把一些优质资产逐步分拆上市,……实现公司的负债大幅度降低。”

其四、许家印坚决降负债

早在去年3月底恒大举行的2019年业绩发布会,许家印就正式宣布:恒大从2020年开始转变发展方式,全面实施“高增长、控规模、降负债”的发展战略。

所谓高增长,即充分利用恒大庞大的土地储备及网上卖房的巨大优势,实现销售高速增长;控规模,即控制土地储备规模,实现土地储备负增长;降负债,即确保负债总额和负债率大幅下降。

“要用最大的决心、最大的力度,一定要把负债降下来。”许家印说。

“一身轻”之后的恒大

一年时间,将有息负债从8700降到5700多亿,对任何一家企业来说都不是容易的事情,但是许家印做到了。

按照现在的负债规模,至少可以证明:恒大在去杠杆方面已经迈出了很大一步,截至目前恒大净负债率已降至100%以下,实现一条“红线”变绿。

建银国际认为,自2020年3月以来,恒大已累计偿还7笔境外债券合计106亿美元,证明公司去杠杆计划步入正轨,预计财务改善将成为股价催化剂,维持“买入”评级,目标价23.1港元。

另外,摩根大通针对恒大物业发布研报,给予“优于大市”评级。其认为恒大物业强劲反弹动力充足:一是7月份有机会发布2021年上半年的盈喜公告,预测将有55%的同比收益增长;二是8月份业绩可能就新增在管面积有利好消息;三是可能有并购利好。

野村证券也认为,恒大物业股价回调过度,强劲基本面支撑重估,维持“买入”评级和18.5港元的目标价。

法国巴黎银行则认为,恒大今年前五月实现销售2850亿,现金流足以覆盖短期债务,加上公司拥有2.31亿平方米土地储备,以及价值1660亿的投资性物业与5190亿的非房地产业务股份,远超净债务,全面降负债只是时间问题,给予恒大美元债“买入”评级。

在中国,有句谚语:“有借有还,再借不难”,这一年多,恒大的“真还传”充分验证了这个简单的道理。

评论 (0)