©作者:周天勇,中央党校国际战略研究所副所长,《一见财经》获授权发布

2014年以来,中国一直在进行着所谓的减税清费,成效究竟如何?与国际比较,中国的宏观税费水平目前高出多少?水平多少合适?今后应当分几年减税费?各年规模和总规模应当多大为宜?这里就此并以国民收入在企业与政府间错配与经济增长的关系,进行讨论。

我们的研究团队,正在计算各方面改革对中国未来经济增长的推动。因为减税费是一个最为紧迫的改革,因此,将我们研究的这部分结果先发表出来,供各方了解和参考。

一、中国宏观税费负担到底高出多少?

在政府与个人和企业之间,存在着这样的体制安排和风险防范:一是在政府和纳税人之间要建立起制约关系,避免公权力部门膨胀较大、效率较低、支出过度、资源浪费等消耗税款的情况;二是国家的治理能力较弱,个人和企业太分散,不愿意缴纳合理的税收,政府筹集收入的组织力不强,出现不能提供有效公共管理、理想公共服务和满意基础设施的问题。

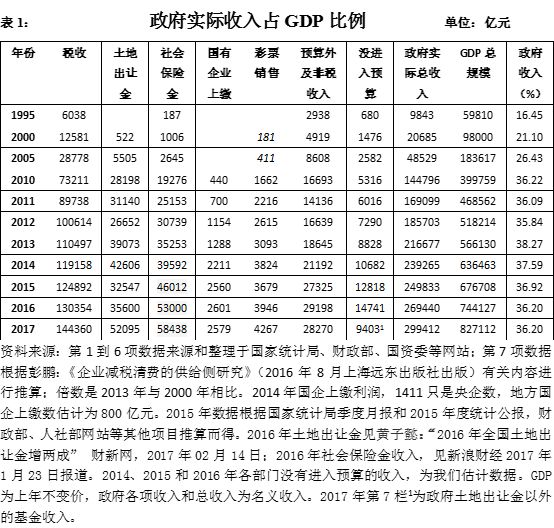

建国以来,我们在经济体制上,所有制方面发展国有企业和农村集体经济,资源配置上实行了计划经济,政府的经费来自于企业的上交利润,农村上交的公粮和其他农业产品,没有建立现代市场经济国家的税收体制。改革开放以后,逐步地改革,宏观收入水平,从高到低,1995年最低时为16.45%左右。

1992年,中国经济体制改革方向确定建立中国特色社会主义市场经济体制,20世纪90年代进行了税收及政府其他收入体制的改革,分税制改革增强了税收向中央集中的力度,养老、医疗和其他社会保险金开始建立和征收,土地使用从政府无偿划拨逐步改革为协议和招拍挂出让,政府各部门收取的各种费项通过收支两条线合法化,结果宏观税负率很快上升到2013年的38.27%。

显然,政府向企业等纳税人筹集的收入水平,即使按照最高限28%的水平,也多了10个百分点,规模达56613亿元,超过了作为一个发展中国家国民经济所承受的适度宏观税负率。

从表1看,中国作为一个发展中国家,2005年的宏观税负水平26.43%,其后每年负担平均增加1个百分点,2010年达到了36.22%。

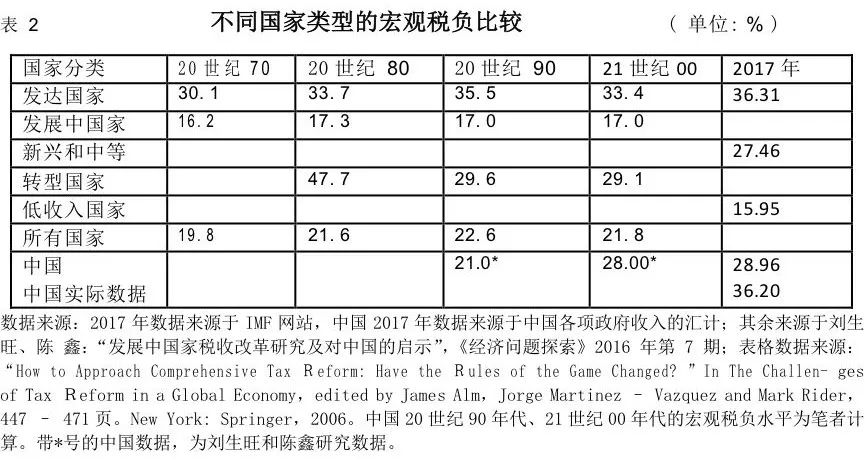

从表6-2可以看出,进入21世纪以来,发达国家的平衡宏观税负率降低到了33.4%,发展中国家的平均税负率只有17.0%,体制转型国家的税负率为29.1%,所有国家平均税率为21.8%。中国2017年宏观税负水平,分别比发展中国家和转型国家和平均水平高出19.2和7.1个百分点,与发达国家平均水平相当。

从中国政府的收入结构看,宏观税费负担提高到适度水平以上,主要是土地出让金、社会保险金和行政性收费三大部分快速增长所致。当然,政府税收部分增长也不慢,年平均增长都快于GDP的平均增长速度。从征税对象看,各项税收和费金,主要从企业中收取,后来开征的个人所得税比例较低,房地产税没有开征,最保守估计,政府收入的85%来自于企业。

从表3中国企业税负与世界其他国家税负比较看,比高收入国家平均值高出近29.73个百分点,比中高等收入国家平均水平高出28.85个百分点,比世界平均水平高出26.84个百分点。当然,这里有中国以间接税为主的因素。但是,政府收入的负担,主要还是压在企业身上。

二、高税费造成了多大的经济损失?

从表1、2和3的数据看,我们2017年宏观税负率为36.20%,均高于发达国家、发展中国家、转型国家的平均水平,我们也属于二元体制转型国家,即使按照转型国家29.1%的宏观税负率计算,2017年中国宏观税负水平,高了7.1%。

那么,中国国民经济的宏观税负水平,到底为多少合适呢?2017年中国人均GDP已经达到8600美元,虽然经济总规模较大,从“人均GDP水平越高,税负承受能力越强;而人均GDP水平越低,税负承受能力就越弱”的道理看,比照世界各国宏观税负水平,即使将集中力量办大事的需要考虑进去,我认为在没有进入高收入国家行列之前,最多也不能够超过GDP的30%。

因此,从2017年的数据看,政府从国民收入中多分配了58973亿元。政府过多分配国民收入,导致企业投资减少还原,其模型为:

中国政府收入的85%来自于企业交纳的税收、费项和基金等,则企业应该投入而没能投入的资本⊿K1=50127亿元。

一般用全要素生产率模型计算中国近年的投资生产率为15%左右,我们将此设为最低,考虑资本生产率高中低为15%、25%和35%,则应投而未投的产出损失为7519亿元、12531亿元和17544亿元。我们取中位资本生产率水平,则2017年产出损失占GDP的1.52%。

三、前三季度究竟减没减税费

这个分析的含义为,宏观税负降低到30%,政府如果没有过多地分配国民收入,企业投资的资本要素正常增加和配置,2017年的GDP应当是839643亿元,比2017年的827112亿元,多出12531亿元。

笔者认为,由于中国目前税费水平较高,主要是行政和经济建设支出过多,并且,一年内减税到位,我觉得也不太现实。但是,减税五年,可能时间太长。考虑目前分配格局的承受能力,减税降费还是分三年实施为宜。

从2018年前三季度的政府收入看,1到9月税收为127486亿元,行政收费为18345亿元,土地出让金收入为42298亿元,土地出让金以外的基金收入为7050亿元,发行彩票收入3835亿元,国有企业资本经营上缴数假定与去年同期水平相同为1875亿元,社会保险基金39300亿元,则前三季度财政总收入为240189亿元,前三季度GDP总规模为650899亿元,宏观税费负担水平达到了36.2%。

四、应当减多少,分几年减,总规模多大?

笔者在总的研究中,也对中国减税费的标准进行了划定,即不超过GDP的30%红线,据此计算了应当减少的税费规模。但是,一年减的力度太大,可能财政支出方面不能适应,于是形成了一个三年减税费的计划,并测算了其增加产出的成效。

设想从2019年开始真心实意地减税降费,分三年达到合理水平30%。2018年GDP约为881701亿元,按照不改革基准1和人口因素可能影响的基准2各年GDP,通过减税还原,并假定因市场需求环境开始改善,资本生产率得到提高, GDP增长速度平均每年加快了0.4%到0.43%。

据此2021年时,对比基准1(不采取任何改革)和基准2(人口因素压力太大),增加了12797亿元和16888亿元的GDP产出。三年中宏观税费水平降低到合理的30%水平,需要共计减税56000亿元。

评论 (0)